صندوق های سرمایه گذاری – رتبه بندی صندوق های سرمایه گذاری

در روزگار تورمی امروز و با توجه به ریسک های موجود در بازارهای مالی مختلف، یکی از امن ترین و پرسود ترین مکان های سرمایه گذاری، صندوق های سرمایه گذاری به حساب می آید، اما سوال اینجاست که آیا صندوق های سرمایه گذاری مطمئن هستند یا کدام صندوق سرمایه گذاری بهتر است و یا بهترین صندوق سرمایه گذاری در سهام کدام است و یا اینکه بازدهی صندوق های سرمایه گذاری به چه صورتی هستش و بسیاری سوال دیگر که درباره صندوق های سرمایه گذاری در ذهن خودمون داریم. به صورت کلی می توان گفت که صندوق های سرمایه گذاری انواع مختلفی دارند که یکی از آن ها، صندوق سرمایه گذاری در سهام است، حال اینکه بهترین صندوق سرمایه گذاری در سهام کدام است رو در ادامه اشاره خواهیم داشت.

برای خرید صندوق سرمایه گذاری باید برای پذیره نویسی صندوق سرمایه گذاری اقدام کرد و لیست صندوق های سرمایه گذاری و نحوه سرمایه گذاری در صندوق های سرمایه گذاری هم از موضوعاتی هستند که در ادامه موضوع بحث امروز ما هستند، پس این مقاله آموزشی رایگان رو از دست ندهید.

صندوق های سرمایه گذاری

میتوان گفت که آزادی مالی، یکی از اهدافی است که سرمایه گذاران در پی آن هستند. رسیدن به این آزادی بع آشنایی با انواع روش های سرمایه گذاری نیازمند است تا بتوانیم از این راه، هم ارزش دارایی های خود را حفظ کنیم و هم قدمی برای رشد آن ها برداریم. به قول “رابرت کیوساکی” پس انداز کردن پولی که هر روز در حال از دست دادن ارزش خود است به تنهایی کافی نیست، بلکه این سرمایه گذاری است که شما ثروتمند خواهد کرد.

درصورتی که تمایل دارید تا از خدمات ۲۵ درصد تخفیف کارمزد در بورس، مشاوره خرید، آموزش های رایگان بورسی و … بهره مند شوید میتوانید از طریق لینک زیر اقدام به ثبت نام نمایید.

همان طور که می دانید بازار بورس، یکی از روش های سرمایه گذاری پرسود به حساب می آید. اگر این روش به درستی و با مهارت انجام شود، می تواند بازدهی مناسبی را برای سرمایه گذار به همراه داشته باشد، ولی شاید همه مردم مهارت، اطلاعات یا زمان کافی برای این سرمایه گذاری را در اختیار نداشته باشند، از همین روی آنها باید با استفاده از روش های غیرمستقیم سرمایه گذاری از ارزش پول خود محافظت کنند. این روش های غیر مستقیم همان سرمایه گذاری در صندوق های سرمایه گذاری مختلف است.

صندوق سرمایه گذاری چیست ؟

تعداد زیادی از افراد به دلایل گوناگون مانند؛ کمبود وقت، نداشتن اطلاعات کافی درباره فرصت های سرمایه گذاری موجود و … به تنها گزینه ای که برای پس انداز پول خود فکر می کنند، بانک است. در نتیجه، فرصت کسب بازده های بیشتر را از دست خواهند داد و با توجه به درصد واقعی تورم موجود در کشور، مخصوصا در سال های اخیر و امسال، ارزش ریالی سرمایه آن ها کم تر و کم تر خواهد شد. یکی از ابزارهایی که این فرصت را در اختیار سرمایه گذاران قرار می دهد، صندوق سرمایه گذاری است. این صندوق ها برای افرادی که بنا دارند به صورت غیرمستقیم سرمایه گذاری در بورس را تجربه کنند یا این که زمان و اطلاعات کافی برای سرمایه گذاری مستقیم را ندارند بهترین گزینه ممکن خواهد بود.

با این کار، سرمایه گذار امکان دستیابی به بازدهی بالاتر از سود بانکی را کسب خواهد کرد. یک صندوق سرمایه گذاری مناسب، مجموعه ای از سهام، اوراق مشارکت و دیگر اوراق بهادار است که قادرید آن را به صورت شرکتی در نظر بگیرید که افراد مختلف، پول های خود را روی هم می گذارند و در سبدی از اوراق بهادار سرمایه گذاری می کنند. البته در نظر داشته باشید که انواع صندوق های سرمایه گذاری وجود دارند مانند صندوق سرمایه گذاری در سهام که تنها در سهام های قوی بورس سرمایه گذاری دارد و این نوع از صندوق سرمایه گذاری ، ریسک و ریوارد بالاتری خواهد داشت.

آیا صندوق های سرمایه گذاری مطمئن هستند ؟

صندوق های سرمايه گذاری می توانند در شرايط كنونی اقتصاد ايران كه تعداد زیادی از بنگاه های بزرگ و کوچک با چالش نقدينگي مواجه هستند و نوسانات ناشي از تصميمات نادرست در ورود سرمايه به بازارهای متفاوت موجب ضربه به پیکر اقتصادی ایران می شود، روش امنی برای سرمایه گذاری محسوب شوند و زمينه ورود دیگر افراد حقيقی و حقوقی را به منظور كسب بازدهی تعريف شده و مناسب فراهم آورد. با این توضیحات می توان صندوق های سرمایه گذاری را ابزاری به حساب آورد که هم برای سرمایه گذار و هم برای سرمایه پذیر، فواید و مزایای جذاب تری نسبت به دیگر گزینه های سرمایه گذاری دارد و همچنین با توجه به توضیحات بالا، می شود به این نتیجه رسید که صندوق های سرمایه گذاری بسیار مطمئن محسوب می شوند.

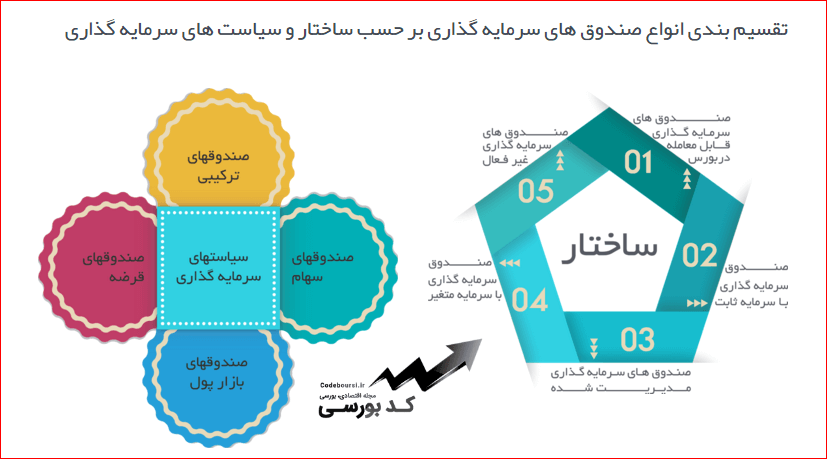

انواع صندوق های سرمایه گذاری

یکی دیگر از مزیتهای بزرگ صندوقهای سرمایه گذاری، متنوع بودن آنها است. تقریبا برای هر نوع سلیقه سرمایه گذاری و هر میزان ریسکپذیری، نوعی صندوق سرمایه گذاری وجود دارد. در واقع، تفاوت اصلی انواع صندوقهای سرمایه گذاری در ترکیب داراییهای آنها است. به این معنی که صندوقها با توجه به ماهیت و نوعشان درصدی از سرمایه خود را در گزینههای کم ریسک مثل سپرده بانکی، اوراق مشارکت و در گزینههای با ریسک بیشتر در بازار بورس سرمایه گذاری میکنند. در ادامه با انواع صندوقهای سرمایه گذاری آشنا میشویم.

۱) صندوق سرمایه گذاری سهامی

این نوع از صندوقها حداقل ۷۰ درصد از دارایی های خود را در سهام سرمایه گذاری می کنند و ۳۰ درصد باقی مانده نیز به اختیار مدیر صندوق در سهام، اوراق مشارکت، سپرده بانکی یا دیگر اوراق بهادار با درآمد ثابت سرمایه گذاری می شود. این کار موجب می شود که ریسک این نوع صندوق ها نسبت به صندوق های با درآمد ثابت بیشتر گردد.

به این دلیل که قسمت زیادی از دارایی های این نوع صندوق در بورس سرمایه گذاری می شود، پس این نوع از صندوق ها حداقل سود تضمین شده ندارند. این صندوق ها بیشتر برای افرادی مناسب به حساب می آید که قصد سرمایه گذاری در بورس را دارند، ولی فرصت یا اطلاعات کافی برای این کار را ندارند. با سرمایه گذاری در این نوع صندوق ها سرمایه شما به وسیله یک تیم تحلیلی با مدیریت حرفه ای و آشنا به مسائل مالی و سرمایه گذاری، در بورس سرمایه گذاری می شود.

از همین روی ریسک بیشتری نیز دارند، ولی از طرفی این قابلیت را دارند که نسبت به صندوق های سرمایه گذاری با درآمد ثابت، بازدهی بیشتری را برای سهامداران خود کسب کنند، به عنوان مثال اوقاتی که وضعیت بورس مناسب است، میزان بازدهی و سودآوری این صندوق ها به نسبت صندوق های با درآمد ثابت قابل مقایسه نیست. بسیاری از این صندوق ها ضامن نقد شوندگی هم دارند.

بهترین صندوق سرمایه گذاری در سهام

هر زمان یک صندوق سرمایه گذاری سهام یا مختلط، عرضه اولیه شد، پیشنهاد می کنیم تا قسمتی از سرمایه خودتان را بابت خرید واحدهای آن اختصاص دهید، به این خاطر که تجربه نشان داده است که ارزش واحدهای صندوق های سرمایه گذاری تازه تاسیس طی ۳ تا ۵ سال بازدهی بسیار زیادی را برای سهامداران به همراه دارد و سرمایه گذاری ایمنی به حساب می آید. از طرف دیگر تعداد صندوق های سرمایه گذاری در سهام کم نیستند و هر کدام از آنها با توجه به قدمتشان قیمت های مختلفی از ۳۰۰ هزار تومان به بالا دارند.

شاید این سوال برای شما پیش بیاید که؛ چگونه یک صندوق را انتخاب کنم؟ شما می توانید با مراجعه به سایت های مختلف، سابقه عملکرد صندوق های مختلف سرمایه گذاری در سهام یا مختلط را مقایسه نمایید. اغلب صندوق های سرمایه گذاری مختلف در صنایع خاصی سرمایه گذاری انجام می هند. از آنجایی که حجم بزرگی از سرمایه را در اختیار دارند جابجایی های مداومی در میان صنایع مختلف بورسی صورت نمی پذیرد، لذا شما ضمن بررسی روند عملکردی صندوق ها به سایت آنها هم مراجعه کنید و ببینید که تمرکز سرمایه گذاری این صندوق در چه صنایعی است تا از این دریچه بتوانید واحدهای یک صندوق موفق را بخرید.

۲) صندوق سرمایه گذاری با درآمد ثابت

این نوع صندوق ها حداقل بین ۷۰ تا ۹۰ درصد از دارایی های خود را در اوراق مشارکت، سپرده بانکی، گواهی سپرده بانکی و دیگر اوراق بهادار با درآمد ثابت سرمایه گذاری می کنند. باقی مانده دارایی های صندوق نیز به اختیار مدیر صندوق در بورس سرمایه گذاری می شود. شایان ذکر است که این صندوق ها برای افرای مناسب سرمایه گذاری است که ریسک پذیری پایینی دارند، به خاطر این که در کنار ریسک کم از یک حداقل سود تضمین شده هم برخوردار هستند. این صندوق ها در دوره های از پیش معین شده به سرمایه گذاران خود سود پرداخت می کنند.

امکان نقد شوندگی این نوع از صندوق ها نیز بالا است؛ یعنی شما به سادگی قادرید واحدهای صندوق خود را به پول نقد تبدیل کنید. همین طور بیشتر این صندوق ها یک رکن به نام ضامن نقد شوندگی دارند که اغلب یک نهاد مالی معتبر است. این ضامن موجب آسودگی خاطر بیشتری برای سرمایه گذاران می شود، لذا این که این صندوق ها اغلب بازدهی بیشتری نسبت به بانک دارند، بنابراین برای افراد کم ریسک که پول خود را در بانک قرار داده اند، یک گزینه جذاب برای سرمایه گذاری با ریسک پایین محسوب می شود.

۳) صندوق سرمایه گذاری مختلط

این نوع از صندوق ها حداکثر ۶۰ درصد از دارایی خود را در سهام سرمایه گذاری می کنند. حداقل ۴۰ درصد از دارایی صندوق نیز در اوراق با درآمد ثابت مثل اوراق مشارکت و سپرده های بانکی سرمایه گذاری می شود. کلا می توان این طور گفت که این نوع از صندوق های سرمایه گذاری از لحاظ سطح ریسک بین صندوق با درآمد ثابت و صندوق سرمایه گذاری در سهام قرار دارند. سرمایه گذاری در این نوع از صندوقها به افرادی با سطح ریسک متوسط بسیار توصیه می شود.

به خاطر این که بیش از نیمی از دارایی های آن در سهام سرمایه گذاری می شود. همین طور برای تعدیل این ریسک حداقل ۴۰ درصد از دارایی های صندوق در اوراقی که درآمد ثابتی دارند سرمایه گذاری می شود. این صندوق ها نیز پتانسیل بازدهی بیشتری نسبت به صندوق های درآمد ثابت دارند، اما به علت سرمایه گذاری قسمتی از دارایی ها در سهام، حداقل سود تضمین شده ندارند. بسیاری از این صندوقها ضامن نقد شوندگی نیز دارند که رکن مناسبی برای صندوق های سرمایه گذاری مختلف به حساب می آید.

۴) صندوق سرمایه گذاری قابل معامله (ETF)

فعالیت اصلی این صندوق ها، سرمایه گذاری در اوراق بهادار یا دارایی های فیزیکی است که به عنوان دارایی پایه صندوق در نظر گرفته می شود. عملکرد این نوع از صندوق ها به عملکرد دارایی پشتوانه آن وابسته است. گفتنی است که مهم ترین قابلیت این صندوق ها داد و ستد پذیری واحدهای سرمایه گذاری آنها در بازار سرمایه است. بدین شکل که معامله واحدهای این نوع از صندوق ها به شیوه معاملات سهام عادی، در سامانه معاملاتی بازار فرابورس ایران انجام می شود.

صندوق های قابل معامله می توانند هر کدام از ۳ نوع صندوق سرمایه گذاری که گفتیم باشند. ریسک متفاوتی که این نوع از صندوق ها نسبت به دیگر صندوق های گفته شده دارند، این است که واحدهای سرمایه گذاری آنها در بورس خرید و فروش می شوند. پس عرضه و تقاضای بازار و شرایط بورس نیز می تواند بر قیمت آنها تاثیر بگذارد. همچنین خرید و فروش این صندوق ها به وسیله بورس می تواند به نقدشوندگی بیشتر آنها کمک کند. اخیرا صندوق ETF دارا یکم از طرف دولت به مردم عرضه شده است که قابلیت خرید و فروش در بورس را دارد و قرار است صندوق etf دارا دوم و صندوق etf دارا سوم هم روانه بازار سرمایه شوند.

نحوه سرمایه گذاری در صندوق های سرمایه گذاری

به منظور انجام این کار می توانید با در دست داشتن مدارک مورد نیاز به شعب منتخب آن صندوق مراجعه کنید. این شعب به وسیله خود صندوق معرفی می شوند؛ به عنوان مثال بانک، شرکت کارگزاری یا یک شرکت تامین سرمایه می توانند شعب منتخب صندوق باشند. این شعبه، مدارکی مانند شناسنامه، کارت ملی و شماره حسابتان را از شما درخواست می کند و همین طور باید به اندازه مبلغی که قصد دارید در صندوق سرمایه گذاری کنید، به شماره حسابی که از طرف صندوق معرفی می شود پول واریز کنید و در انتها و بعد از تکمیل فرم های مورد نیاز و گذراندن تشریفات لازم، گواهی واحدهای سرمایه گذاری، برای شما صادر خواهد شد.

برای سرمایه گذاری در صندوق های سرمایه گذاری سهامی شما بدون هیچ کدام از این مواردی که گفته شد، می توانید با داشتن کد بورسی، از سیستم کارگذاری خودتان اقدام به خرید واحده های صندوق کنید. به عنوان مثال اگر قصد دارید واحد های صندوق سرمایه گذاری سهامی دارا یکم را خریداری کنید، نماد دارا یکم را سرچ می کنید و از طریق گزینه خرید، اقدام به تکمیل فرآیند خریدتان می کنید و آن نماد در پرتفوی سهام شما قرار خواهد گرفت.

مزایای صندوق های سرمایه گذاری چیست؟

- کاهش ریسک سرمایه گذاری ها

- نظارت و شفافیت اطلاعاتی

- مدیریت حرفه ای دارایی ها

- نقدشوندگی بسیار بالا

- صرفه جویی نسبت به مقیاس و …

کدام صندوق سرمایه گذاری بهتر است ؟

در نظر داشته باشید که یک صندوق سرمایه گذاری خوب باید قابلیت های زیر را دارا باشد :

- نوع صندوق انتخابی با روحیات و میزان ریسک پذیری شما در تناسب باشد.

- برای اطمینان بیشتر می توانیم صندوقی را انتخاب کنیم که از ضامن نقدشوندگی برخوردار باشد.

- چنانچه به دنبال دریافت سود ماهیانه هستید سعی کنید صندوقی را انتخاب کنید که پرداخت سود دوره ای داشته باشد.

- به منظور انتخاب بهترین صندوق سرمایه گذاری ، صندوق های مختلف را با یکدیگر و با بانک و شاخص بورس مورد قیاس قرار دهیم.

- نوع صندوق و مقدار سرمایه گذاری، با توجه به بازه سرمایه گذاری شما که می تواند کوتاه مدت یا بلند مدت باشد و همین طور شرایط اقتصادی جامعه انتخاب گردد.

لیست صندوق های سرمایه گذاری – بهترین صندوق سرمایه گذاری در ایران

توجه داشته باشید که موراد عنوان شده به صورت رتبه بندی صندوق های سرمایه گذاری نیستند و تنها ۲۰ مورد از بهترین صندوق های سرمایه گذاری ایران که بیشترین میزان بازدهی و نقدشوندگی مناسب تری را داشته اند و قدیمی تر هستند را برای شما عزیزان لیست کرده ایم تا بتواند دید مناسبی نسبت به آن ها داشته باشید.

به منظور سرمایه گذاری در هر یک از صندوق های سرمایه گذاری زیر، می بایست برای پذیره نویسی صندوق سرمایه گذاری مورد نظر خود اقدام کرده و واحد های سرمایه گذاری آن ها را خریداری کنید تا از سود و زیان این صندوق ها به اندازه مقدار یونیت سرمایه گذاری که از آن صندوق دارید، منتفع شوید. بازدهی صندوق های سرمایه گذاری را با یک سرچ ساده در اینترنت می توانید پیدا کنید ولی بهتر است این موضوع را به تنهایی مبنای تصمیم گیری خود در راستای خرید صندوق سرمایه گذاری قرار ندهید و موارد دیگر از جمله پیشینه صندوق، تاریخ ایجاد صندوق، اعتبار صندوق، نقدشوندگی، نوع صندوق، ریسک خرید صندوق با توجه به نوع آن و … را هم در نظر داشته باشید.

- صندوق سرمایه گذاری گنجینه رفاه

- صندوق سرمایه گذاری دارا یکم

- صندوق سرمایه گذاری عقیق

- صندوق سرمایه گذاری آگاس

- صندوق سرمایه گذاری امید توسعه

- صندوق سرمایه گذاری پیشرو مفید

- صندوق سرمایه گذاری بزرگ کاردان / صندوق سرمایه گذاری سهام بزرگ کاردان

- صندوق سرمایه گذاری یکم سامان

- صندوق سرمایه گذاری اندیشه فردا

- صندوق سرمایه گذاری صنعت و معدن

- صندوق سرمایه گذاری سبحان / صندوق سرمایه گذاری مشترک سبحان

- صندوق سرمایه گذاری صبای هدف

- صندوق سرمایه گذاری حافظ

- صندوق سرمایه گذاری سرو

- صندوق سرمایه گذاری همیان سپهر

- صندوق سرمایه گذاری کارگزاری پارسیان

- صندوق سرمایه گذاری زرین پارسیان

- صندوق سرمایه گذاری بانک آینده

- صندوق سرمایه گذاری بورسیران

- صندوق سرمایه گذاری گنجینه الماس بیمه دی

نتیجه گیری و کلام پایانی

سرمایه گذاری در صندوق های سرمایه گذاری مختلف مزایای بسیاری دارد که پیش از این به آن اشاره داشتیم، ولی اگر بخواهیم خلاصه وار بگوییم؛ یکی از مزایای آن قانونی بودن و وجود نظارت رسمی و دولتی روی عملکرد و فعالیت صندوق های مختلف است و دیگر مزیت سرمایه گذاری در این صندوق ها، وجود افراد متخصصی است که به نوعی به نمایندگی از شما با پول و سرمایه شما به سرمایه گذاری در بازارهای مالی اقدام می کنند و دیگر از ریسک سرمایه گذاری به طور مستقیم در بورس خبری نیست. نمی توان به صورت قاطعانه درباره اینکه بهترین صندوق سرمایه گذاری در بورس کدام است نظری داد.

دلیل این موضوع هم این است که هر کس برنامه های خاصی برای سرمایه گذاری دارد و رویکردهای شخصی افراد هم نسبت به سرمایه گذاری به صورت کامل متفاوت است. به عنوان مثال شخصی که تنها به دلیل نداشتن زمان کافی یا دانش لازم برای شرکت در بورس به سراغ سرمایه گذاری در صندوق ها می رود، احتمالا صندوق سرمایه گذاری در سهام را انتخاب می کند، اما فردی که به ریسک کردن علاقه ندارد و به دنبال سودی معین است، صندوق سرمایه گذاری درآمد ثابت را انتخاب خواهد کرد.

لذا می توان این طور نتیجه گرفت که با بررسی نیاز، میزان بودجه تحت اختیار برای سرمایه گذاری و علایق شخصی باید به بهترین گزینه از میان صندوق ها برای سرمایه گذاری رسید. به صورت کلی این صندوق ها به شما کمک خواهند کرد تا فعالیت های قانونی، امن و سوددهی را داشته باشید. هر چقدر که میزان آگاهی و اطلاعتان نسبت به عملکرد پیشین صندوق ها بیشتر شود، تصمیمگیری بهتری هم خواهید کرد.

در پایان امیدوارم از این مقاله آموزشی با عنوان صندوق های سرمایه گذاری نهایت استفاده رو برده باشید. هر گونه سوال و یا ابهامی بود، از طریق قسمت ارسال نظرات و دیدگاه ها با و دیگر مخاطبان سایت کد بورسی به اشتراک بگذارید.

دیدگاه

1 دیدگاه

عایا سندوغ صرمایه گزاری عندیشه فردا متمعن عصت ؟چغد صود حر ماح میدحد؟

بیضهمط به صاعالم جواب بدحید

خیلی ممنوع

نظر بدهید