صفر تا صد تحلیل تکنیکال | آموزش تحلیل تکنیکال بورس رایگان

برای سرمایه گذاری در بورس، فارکس، ارزهای دیجیتال، ارز، طلا و سکه و بازارهای مالی جهانی و تمام بازارهای مالی، با تحلیل تکنیکال سروکار خواهید داشت، به همین خاطر اگر صفر تا صد تحلیل تکنیکال را بلد باشید، هیچ موقع در روند سرمایه گذاری های خود دچار مشکل نخواهید شد و آموزش تحلیل تکنیکال بورس در این مقاله قصد دارد که دقیقا همین صفر تا صد تحلیل تکنیکال را به شما عزیزان به زبان ساده آموزش دهد، چرا که آموزش تحلیل تکنیکال بورس به زبان ساده قطعا در فرآیند یادگیری صفر تا صد تحلیل تکنیکال کمک شایانی به شما خواهد داشت. لذا آموزش گام به گام تحلیل تکنیکال به زبان ساده رو در این مطلب جامع و رایگان بخونید.

آموزش صفر تا صد تحلیل تکنیکال

سرمایه گذاری یکی از مهم ترین کارهایی است که ما در زندگی انجام می دهیم. در حقیقت با سعی داریم با سرمایه گذاری، آینده ای بهتر برای خودمان رقم بزنیم. بازار بورس و اوراق بهادار یکی از بهترین مکان ها، برای سرمایه گذاری به حساب می آید. در واقع در این بازار شما به روش های مختلف شروع به سرمایه گذاری می کنید. عبارت سرمایه گذاری با کلمه پیش بینی رابطه بسیار نزدیکی دارد. میتوان گفت که شما با توجه به روند گذشته بازار وضعیت آینده آن را، تحلیل و پیش بینی می کنید و در ادامه اقدام به سرمایه گذاری می کنید.

درصورتی که تمایل دارید تا از خدمات ۲۵ درصد تخفیف کارمزد در بورس، مشاوره خرید و … بهره مند شوید میتوانید از طریق لینک زیر اقدام به ثبت نام نمایید.

تحلیل تکنیکال یکی از مهمترین قسمت مرحله پیش بینی به حساب می آید. در تحلیل تکنیکی با بررسی تغییرات، نوسان های قیمت ها، حجم معاملات و عرضه و تقاضا می توان وضعیت قیمت ها در آینده را تخمین زد. علم تکنیکال به معنای بررسی قیمت نمودار است که با دیدن نوسانات قیمت نمودار، معامله گر میتواند بهترین تصمیم در لحظه را بگیرد. تحلیل تکنیکال دانشی برای ثبت تاریخچه معاملات است. تحلیل تکنیکال بدین معنی است که به جای توجه کردن به کالا به رفتار بازار توجه کنیم. به طور کلی ما در علم تکنیکال با چارت سروکار داریم.

یعنی ما تمام نوسانات قیمت را مشاهده میکنیم و تمام تصمیمات را بر اساس آن نوسانات می گیریم. در تحلیل تکنیکال ما نمودار سهام را در نظر می گیریم و به قیمت نیز به عنوان یک فاکتور مهم توجه داریم و با خود کالا یا شرکت و وضعیت آن خیلی سروکار ندارم. در تحلیل تکنیکال اعتقاد داریم همه چیز در قیمت لحاظ می شود و نیاز نیست به خود کالا یا شرکت توجه کنیم، اما در تحلیل بنیادی ما به صورت های مالی شرکت توجه می کنیم و سعی داریم با توجه به تحلیل صورت های مالی شرکت ارزش سهام را محاسبه کنیم تا تشخیص دهیم که سهم در بازه های زمانی میان مدت و بلند مدت ارزش خریداری کردن دارند یا خیر.

آموزش تحلیل تکنیکال چیست ؟

جهت معامله در بازار نیاز به دانشی دارید که بتوانید با استفاده از آن نقاط ورود به معامله و نقطه خروج از معامله را مشخص کنید. انواع و اقسام روش های تحلیلی وجود دارند. مثل تحلیل فاندامنتال یا همان بنیادی. شاید باورتان نشود، ولی روش تحلیلی طبق پرتاب سکه و شیر و خط برای معامله زدن را نیز دیده ایم! فارغ از تمام مسائل، تحلیل تکنیکال به شما کمک می کند تا نقطه دقیق ورود و خروج خود را در بازار بدانید. چرا که این روش تحلیل دقیقا با قیمت در ارتباط است، ولی دیگر روش های تحلیلی مثل فاندامنتال به هیچ وجه نمی توانند نقاط دقیق ورود و خروج در بازار را به شما نشان دهند، به خاطر این که بر عوامل تاثیرگذار بر قیمت متمرکز بوده و صرفا یک دید کلی و چشم انداز از شرایط بازار را به شما می دهند و نمی توانند مشخص کنند که کجا باید بخرید یا به فروش برسانید.

بیشتر اوقات نیز خبرهایی که تحلیلگران فاندامنتال طبق آن اقدام به تحلیل بازار می کنند جزو خبرهای سوخته هستند و ارزشی برای تحلیلی ندارند، از همین روی تحلیل فاندامنتال در درجه دوم اهمیت پس از تحلیل تکنیکال قرار می گیرد. این شیوه تحلیل در بازار ارزهای خارجی، بازارهای بورس اوراق بهادار و بازار طلا و دیگر فلزات گران بها نیز کاربرد بسیاری دارد و تنها به بازار بورس ایران و یا بازار بورس های جهانی محدود نمی شود و زمینه های استفاده آن در همه بازارهای مالی فعال در جهان است و همین موضوع است که بحث یادگیری تحلیل تکنیکال را به عنوان پایه در تمام بازارهای مالی در میان افراد مهم تر از همیشه کرده است، بخاطر این که شما از دانش خود در این زمینه، می توانید برای تحلیل روند قیمت طلا، بیت کوین، بورس های جهانی، ارزهای خارجی و … استفاده نمایید.

تحلیل تکنیکال با استفاده از مطالعه رفتار و حرکات قیمت و حجم معاملات سهام در گذشته و تعیین قیمت و روند آینده سهم، امکان پذیر است. تغییرات قیمت سهم با استفاده از پیشینه تاریخی و نمودار به وسیله تحلیلگران فنی یا همان تکنیکال مورد ارزیابی قرار می گیرد. استفاده از این شیوه تحلیل بیشتر مورد استقبال سفته بازان است که بدین وسیله قصد دارند تا بازده مورد نظر خود را در هنگام بالا رفتن قیمت سهم افزایش دهند. در حقیقت می توان گفت که سرمایه گذاران با دیدگاه کوتاه مدت از این شیوه بیشترین بازده را دریافت خواهند کرد. بررسی تغییرات عرضه و تقاضا در نمودارها، مهم تر بودن قیمت های گذشته سهام نسبت به علت آن قیمت ها، اثرات نقل و انتقال عرضه و تقاضا بر تغییرات روند سهام ، تعیین ارزش بازار به وسیله عرضه و تقاضا جزو مواردی هستند که تحلیلگران تکنیکال یا همان فنی به آنها باور دارند.

روش انجام تحلیل تکنیکال بورس در بازارهای مالی

تحلیل تکنیکال بورس در بازارهای مالی روشی است که با آن به پیش بینی آینده بازار می پردازند. تحلیل تکنیکال در بورس با ساز و کار شرکت کاری ندارد. در تحلیل تکنیکال به جای بررسی بنیاد و کالای شرکت، به عرضه و تقاضای آن شرکت دقت میکنیم. تحلیل تکنیکال در تمامی بازارهایی که بر اثر عرضه و تقاضا نوسان میکند، کارایی دارد. جنس تحلیل تکنیکال به صورتی است که ما به رفتار معامله گران دقت می کنیم و می توانیم آینده سهام شرکت را طبق این رفتار کسب کنیم.

بهترین برنامه تحلیل تکنیکال در ایران

بهترین برنامه برای تحلیل تکنیکال در بازار بورس ایران برنامه متاتریدر “مفیدتریدر” است. برنامه مفید تریدر نسخه کپی شده از برنامه متاتریدر است که از بازار جهانی گرفته شده و در بورس ایران استفاده میشود. در برنامه مفید تریدر تمام سهام های که در بورس ایران وجود دارد را می توانیم تحلیل نماییم.

انواع نمودار بورس

نمودار سهام در بورس به صورت دو محور افقی و عمودی رسم می شود. از آنجایی که تمام تغیرات قیمتی سهام در نمودار قرار می گیرید و تحلیلگران با استفاده از دیتاهای موجود شروع به تحلیل می کنند، طبیعی است که باید از نمودار مناسب برای تحلیل استفاده نماید.

نمودار کندل استیک : در نمودار کندل استیک شمعی ژاپنی تمام اطلاعات قیمت به صورت واضح بر روی نمودار نمایش داده می شود. نمودار کندل استیک به صورتی طراحی شده است که مثبت و منفی بودن قیمت را به راحتی با هر رنگ دلخواه ترسیم می کند. همچنین رفت و برگشت های قیمت را به عنوان میله برای ما رسم می کند.

نمودار میله ای : نمودار میله ای به صورت یک میله عمودی روی نمودار رسم می شود. در نمودار میله ای منفی یا مثبت بودن سهام به طور ساده مشخص نیست و باید بر روی نمودار زوم کنیم. کندل میله ای دقیقا مثل نمودار کندل استیک بر روی چارت رسم میشود با این تفاوت که دید محدودتری به تحلیلگر می دهد. شخصی که با نمودار میله ای تحلیل می کند قطعا مثبت یا منفی بودن سهام را به سختی تشخیص میدهد. در سمت چپ کندل میله ای، یک خط افقی بیرون است که نشان دهندهی قیمت باز شدن کندل و در سمت چپ یک میلهی افقی بیرون زده است که بیانگر بسته شدن کندل است.

نمودار خطی : نمودار خطی صرفا به منظور نشان دادن نوسان قیمت مورد استفاده قرار می گیرد. در نمودار خطی، قیمت آخرین معاملات را توسط خط به یکدیگر وصل می کنند و صرفا این نمودار برای نشان دادن نوسان قیمت است و نسبت به نمودار شمعی ژاپنی و میله ای کاربرد کمتری در تحلیل تکنیکال دارد.

نکته مهم : بهترین نمودار بورس و تحلیل تکنیکال، کندل استیک “شمعی ژاپنی” است، به خاطر این که تمام جزئیات تغییر قیمت سهام را نشان می دهد. نمودار شمعی ژاپنی در نظر تحلیلگران تکنیکال جذابیت بیش تری نسبت به دیگر نمودار ها دارد، به خاطر این که این نمودار بسیار تحلیل پذیر است.

مفاهیم مهم در آموزش تحلیل تکنیکال

کندل شناسی : کندل شناسی ما را یاری می دهد تا قیمت را بر روی نمودار به خوبی تشخیص دهیم. قیمت سهام به صورت کندل بر روی نمودار ظاهر میشود؛ تحلیلگران با توجه به نوسانات گذشته سهام، شروع به تحلیل شرکت می کنند. نمودار از دو حالت قیمت و زمان تشکیل می شود، چنانچه کندل از لحاظ ارتفاع تغییر کند به معنای تغییر سهام است. مدت زمانی که یک کندل اجازه نوسان دارد و پس از آن کندل بعدی تشکیل میشود را تایم زمانی کندل می دانیم.

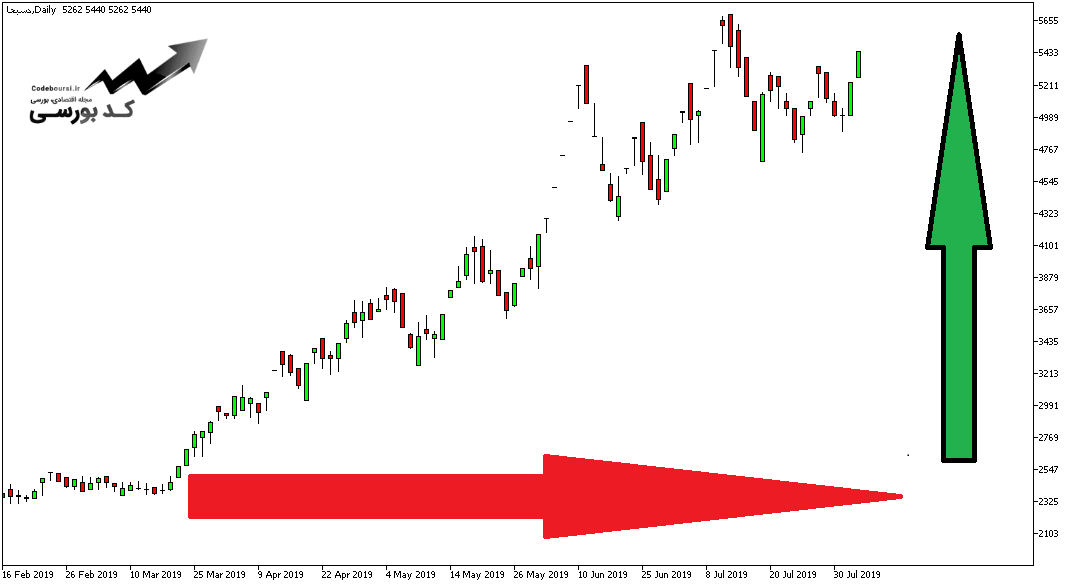

چنانچه به تصویر بالا توجه کنید سبز و قرمزهای رو در تصویر می بینید که از لحاظ قیمتی تغییر میکنند. آن ها همان کندل هستند، کندل وسیله ای برای نشان دادن قیمت بر روی نمودار است. چنانچه توجه داشته باشید در سمت راست تصویر قیمت درج شده است. پس مشخص می کند که وقتی کندل ها به سمت بالا حرکت می کنند. در حقیقت قیمت سهام رشد کرده و وقتی به سمت پایین حرکت می کنند، قیمت سهام ریزش کرده است.

نکته : در این عکس، کندلهایی که رشد قیمت را نشان می دهند به رنگ سبز و کندل هایی که ریزش قیمت را نشان می دهند به رنگ قرمز است. شما می توانید در تنظیمات رنگ کندل ها را تغییر دهید. اغلب رنگ سبز و سفید برای رشد مورد استفاده قرار می گیرد و رنگ مشکی و قرمز برای ریزش استفاده می شود.

نکته : هر کندل بیانگر یک روز معاملاتی است که در تنظیمات قابل تغییر است.

شکاف قیمتی در تحلیل تکنیکال چیست؟

گپ در بورس بر اثر پرش ناگهانی قیمت رخ می دهد. وقتی خبر یا اتفاقی در بازار بورس بیفتد. سهامداران اغلب رفتارهای هیحانی از خود نشان می دهند. این رفتار تاثییر خود را بر روی نمودار می گذارد. بعضی اوقات در تحلیل تکنیکال شکاف های قیمتی بر روی نمودار ایجاد می شود که در اصطلاح بورسی به آن گپ می گویند. هرگاه قیمت بسته شدن کندل و باز شدن کندل بعدی یکی نباشد و اختلاف زیادی داشته باشد، این امر باعث به وجود آمد گپ می شود. شکاف قیمتی اغلب به دلیل هیجانات بازار، یا بسته بودن سهام و بدون محدودیت بازشدن آن رخ می دهد. گپ ها اغلب تمایل به پرشدن دارند. در حقیقت هرگاه در سهامی شکاف قیمتی ایجاد شود، اغلب سهام آن شکاف قیمتی را پر خواهد کرد.

حمایت و مقاومت در بورس

حمایت و مقاومت در بورس باعث میشود بتوانیم حرکت بعدی بازار را پیش بینی کنیم. این مبحث فوق العاده کاربردی و مهم است و بیشک تمامی تحلیلگران بازار سرمایه از این مبحث استفاده می کنند. قطعا می توانیم بگوییم حمایت و مقاومت چهار چوب تحلیل تکنیکال است.

حمایت در تحلیل تکنیکال : حمایت در بورس به معنای نقطهی جذاب برای خرید است. چنانچه سهام به منطقه ای برسد که برای خریداران جذاب باشد، تقاضا برای خرید سهام افزایش خواهد یافت و موجب ریزش سهام تمام شود، به آن منطقه حمایت سهم گفته می شود. در حقیقت نقطه حمایت از بهترین بخش ها و کم ریسک ترین قسمت ها برای خرید سهم به حساب می آید. تحلیلگران تکنیکال با برسی گذشته بازار وقتی متوجه می شوند این سهام پیش از این در همین قیمت حمایت شده، سپس شروع به رشد کرده است و اجازه ریزش بیشتر را به سهام ندادهاند، آن قیمت حمایت سهام به حساب می آید.

مقاومت در تحلیل تکنیکال : مقاومت در بورس به معنای نقطه ای است که سهام بیشتر از آن نمی تواند رشد داشته باشد. وقتی که قیمت سهم به نقطهای برسد که برای فروشنده ها جذاب باشد، در واقع قیمت سهم به منطقه ای برسد که برای خریدارها جذاب نباشد، عرضه برای سهم زیاد می شود و سهام ریزش می کند. به قیمتی که سهام بیشتر از آن نمی تواند رشد کند و عرضه در سهم زیاد میشود، مقاومت می گویند.

پولبک در تحلیل تکنیکال چیست؟

پولبک در تحلیل تکنیکال به معنای بوس وداع و شروع روند جدید است. وقتی که مقاومت سهام شکسته می شود، برای جمع کردن نیرو جهت حرکت مجدد به آن سطح بر می گردد و بعد از جمع شدن نیرو، حرکت جدید خود را شروع می کند. با یادگیری استراتژی پولبک قادرید پیش از شروع روند صعودی سهام را خرید کنید. در ابتدا باید صبر کنید سهام مقاومت خود را به صورت معتبر بشکند پس از کمی رشد به مقاومت شکسته شده برمیگردد تا استراحت کند به همین خاطر در منفی های که در بالای خط مقاومت انجام می شود و دلیل آن استراحت سهام است باید استفاده کنیم و سهام شرکت را خرید کنیم. پس از مدت کوتاهی استراحت تمام می شود و یک حرکت صعودی خوب را انجام خواهد داد.

انواع روند در بورس

روند در بازار سرمایه به سه قسمت تقسیم میشود :

- روند صعودی : به معنای رشد قیمتی سهام

- روند نزولی : به معنای ریزش قیمتی سهام

- روند رنج یا خنثی : به معنای درجا زدن قیمت بین یک محدوده خاص

از دسته مباحثی که برای تحلیلگران اهمیت بالایی دارد شناخت روند است، به خاطر این که نحوه معامله کردن در روندهای مختلف گوناگون است. به منظور شناخت روند موجود در بازار باید از خط روند استفاده کنیم. شناسایی روند بازار بورس نکته کلیدی برای تحلیلگر بازار است. تحلیلگران قبل از هرگونه تحلیل به تشخیص روند بازار میپردازند. شناسایی روند در بازار مهم ترین اهرم برای تصمیم گیری فعالان بازار سرمایه است. تحلیلگران تمام تلاش خود را می کنند تا روند سهام را شناسایی کنند. برای شناسایی روند صعودی، نزولی و یا خنثی سهام ابتدا باید به قله و درهای سهام توجه نمایید.

خط روند در بورس چیست؟

از بهترین روش ها برای یافتن جهت اصلی روند، رسم خط روند است. تحلیلگران با کشیدن خط روند علاوه بر تشخیص جهت کلی روند موجود، از اتمام روند نیز اطلاع خواهند یافت. خط روند ابزاری برای شناسایی راه بازار است. با خط روند کشیدن شما می توانید زمان تمام شدن روند صعودی یا نزولی را تشخیص دهید، استفاده از این خط در بازار باعث میشود شما به سودهای خوبی برسید. بهترین روش رسم خط روند وصل کردن قله و درها به یک دیگر است. اما نکته اصلی اینجاست که ابتدا باید تشخیص دهیم که آیا روند سهام صعودی است یا نزولی.

- چنانچه روند ما صعودی باشد دره های اصلی سهام را با یک خط مورب به یک دیگر وصل می کنیم.

- چنانچه روند نزولی باشد قله های سهام را با یک خط مورب به یکدیگر وصل می کنیم.

به منظور رسم خط روند صعودی باید درههای موجود در سهام را به وسلیه خط مورب به یک دیگر وصل کنید. بهتر است دو دره اول سهام را به وسلیه خط مورب به یک دیگر وصل کنید و امتداد بدهید. تا زمانی که کندل های موجود در سهام در بالای این خط قرار داشته باشند، روند را صعودی می دانیم و انتظار داریم هر زمان بازار به خط روند برخورد کند، حمایت شود و رشد داشته باشد. اگر روند سهامی را صعودی فرض کنیم، وقتی که کندل های ما به خط روند برخورد می کنند، خرید میکنیم و تا زمانی که کندلها بالای خط روند نوسان دارند، با سهام میمانیم. به این روش معامله طبق خط روند گفته می شود.

فیبوناچی در تحلیل تکنیکال چیست؟

در مطلب صفر تا صد تحلیل تکنیکال نمیتوان به فیبوناچی اشاره نکرد! اندیکاتور فیبوناچی یکی از پرطرفدارترین و قدیمی ترین ابزار های تحلیلی است که جزو اندیکاتورهای پرکاربرد در بورس به حساب می آید و شامل؛ فیبوناچی اصلاحی ، فیبوناچی خارجی ، فیبوناچی انبساطی و فیبوناچی پروژكشن است. فیبوناچی در تحلیل تکنیکال با استفاده از نسبت طلایی ۱٫۶۱۸ که در همه سطوح فیبوناچی صدق می کند به کمک معامله گران می آید. در حقیقت به کمک اندیکاتور فیبوناچی قادرید برای شناسایی سقف و کف نمودارهای قیمت، ابتدا و انتهای موج ها و پیش بینی نقاط ورود و خروج از سهم مانند دیگر ابزارهای تکنیکال مورد استفاده خود قرار دهید. انیدکاتور فیبوناچی یکی از بهترین اندیکاتور برای نوسان گیری در بازار بورس است.

چنگال اندروز در تحلیل تکنیکال چیست؟

یکی از ابزارهای پرکاربرد استفاده از چنگال اندروز در تحلیل تکنیکال است. چنگال اندروز از ۳ خط موازی به عنوان نقاط بالقوه حمایت و مقاومت استفاده می کند که برای رسم چنگال اندروز نیاز به ۳ پیوت خواهیم داشت. بر اساس قوانین چنگال اندروز ، قیمت تمایل دارد در خط میانی نوسان داشته باشد، ولی چنانچه قیمت از چنگال اندروز خارج شد، می توانیم از خطوط ماشه و هشدار نیز استفاده کنیم. شیب چنگال اندروز به ۳ نقطه انتخابی و به خصوص نقطه ۱ وابسته است. خط میانی نیز با استفاده از نقطه ۱ مشخص می شود، بنابراین می توان گفت که نقطه ۱ حائز اهمیت ترین نقطه است و باید در انتخاب آن دقت بسیاری داشته باشید. نقطه ۱ با استفاده از یک اوج و یا کف قیمتی مشخص خواهد شد، اما بهتر است که کمی با آن سر و کله بزنید تا بهترین کانال قیمتی را رسم نمایید.

نتیجه گیری و کلام پایانی

همانطور که دیدید، در این مطلب به آموزش صفر تا صد تحلیل تکنیکال پرداختیم. تحلیل تکنیکال در واقع روشی برای پیش بینی قیمت ها با مطالعه وضعیت گذشته بازار است که در آن میتوان با بررسی تغییرات، نوسان های قیمت ها، حجم معاملات و عرضه و تقاضا وضعیت قیمت ها در آینده را پیش بینی نمود. تحلیل تکنیکال در بازار بورس، اوراق بهادار، بازار سکه، بازار طلا، بازار دلار، تحلیل قیمت نفت، زعفران و پسته و همین طور برای تمامی بازارهای جهانی مانند بازار فارکس و حتی برای تحلیل ارزهای دیجیتال مثل بیت کوین، لایت کوین و اتریوم کاربرد دارد.

در مقالات گذشته و در خلاصه کتاب تحلیل تکنیکال جان مورفی هم بعضی از این موضوعات رو باهم دیگه مورد بررسی قرار دادیم. به این موضوع باید اشاره کرد که کتاب تحلیل تکنیکال جان مورفی همواره یکی از بهترین مراجع موجود در خصوص با تحلیل تکنیکال بازارهای مالی محسوب می شود. لذا خرید کتاب تحلیل تکنیکال جان مورفی می تواند در حوزه کسب دانش تحلیل تکنیکی به شما عزیزان کمک کند.

در انتها امیدوارم از این مطلب آموزشی با عنوان صفر تا صد تحلیل تکنیکال نهایت استفاده رو برده باشید.

در خصوص تحلیل تکنیکال هر گونه سوال و یا موردی بود، از طریق بخش ارسال نظرات و دیدگاه ها، با ما و کارشناسان ما در ارتباط باشید و با نظراتتون ما رو برای بهتر کردن مقالات آموزشیمون یاری کنید.

دیدگاه

نظر بدهید