آموزش گام به گام تحلیل تکنیکال – آموزش تحلیل تکنیکال بورس

افراد زیادی به منظورسرمایه گذاری مطمئن تر و با بازدهی به مراتب بالاتر در بازار بورس، بازار جهانی، ارزهای دیجیتال و … برای آموزش گام به گام تحلیل تکنیکال اقدام می کنند و دوست دارند در ابتدای امر آموزش تحلیل تکنیکال مقدماتی رو فرا بگیرند و در ادامه به آموزش تحلیل تکنیکال پیشرفته بپردازند و استراتژی معاملاتی خود را از بازارهای مالی حرفه ای تر و مطمئن تر کنند. حال سوالات اصلی این است که؛ تحلیل تکنیکال چیست و کاربردهای تحلیل تکنیکال در بورس به چه صورت است؟ آیا استفاده از نرم افزار تحلیل تکنیکال اتوماتیک توصیه می شود و یا مطالعه و خرید کتاب تحلیل تکنیکال جان مورفی میتواند در یادگیری مبانی تحلیل تکنیکال به ما کمک کند؟ در این مقاله آموزشی قصد داریم به آموزش گام به گام تحلیل تکنیکال بپردازیم و تحلیل تکنیکال را بسیار ساده و گام به گام برای شما شرح دهیم و کاربردها و نحوه استفاده از آن در بازار بورس را در قالب آموزش گام به گام تحلیل تکنیکال بیان کنیم.

آموزش گام به گام تحلیل تکنیکال

به صورت کلی اگر بخواهیم بگوییم، تحلیل تکنیکال با استفاده از نمودار و اطلاعات مرتبط مانند قیمت و حجم و همچنین تکنیک ها و ابزارهای مختلف به ارزیابی وضعیت کلی بازار و سهام گوناگون می پردازد. در حقیقت تحلیل تکنیکال یک استراتژی معاملاتی برای ارزیابی سرمایه گذاری ها و تعیین فرصت های معامله با تجزیه و تحلیل روندهای آماری به حساب می آید که از فعالیت های معاملاتی مثل تحرکات قیمتی و حجم معاملات بهره می گیرد. تجزیه و تحلیل تکنیکال می تواند بر روی هر نوع اوراق بهاداری که دارای سوابق تاریخی معاملاتی است استفاده شود که در واقع این موارد می توانند شامل اوراق سهم، آتی، کالا و سایر اوراق بهادار باشند، ولی این ابزار بیشتر برای تحلیل سهام مورد معامله در بازار بورس مورد استفاده تحلیلگران و معامله گران قرار می گیرد.

فرضیات اساسی تحلیل تکنیکال

به همان صورت که چارلز داو هم بیان کرده بود، نخستین و حائز اهمیت ترین فرض در تحلیل تکنیکال این است که قیمت همه اطلاعات را نشان خواهد داد. در واقع تحلیل تکنیکال بر تحلیل آماری نوسانات قیمت تاکید دارد و در تلاش است تا با دیدن الگوها و روندهای قیمتی گذشته و حال، روند قیمت آینده را تخمین بزند. در ضمن چارلز داو بر این باور بود که در بازارهای کارا عواملی که بر قیمت سهام موثرند مشخص است و در هر نقطه از زمان قیمت همه اطلاعات مورد نیاز معامله گران را در اختیار آن ها قرار خواهد داد. در مطلب خلاصه کتاب تحلیل تکنیکال جان مورفی هم به این موضوعات پرداختیم.

درصورتی که تمایل دارید تا از خدمات ۲۵ درصد تخفیف کارمزد در بورس، مشاوره خرید، آموزش های رایگان بورسی و … بهره مند شوید میتوانید از طریق لینک زیر اقدام به ثبت نام نمایید.

با این که امکان دارد این فرضیه در حالت کلی صحت داشته باشد، ولی امکان نوسان قیمت سهم در کوتاه مدت یا بلندمدت به وسیله اخبار یا اطلاعیه ها وجود دارد. در حالتی که کارایی بازار تا حد کمی وجود داشته باشد، تحلیل تکنیکال بهترین گزینه برای استفاده خواهد بود. یکی دیگر از فرضیات تحلیل تکنیکال که به وسیله داو بیان شده است این است که نوسانات قیمتی بازار تصادفی نیستند و الگوها و روندها طی زمان تکرار خواهند شد. این فرضیه بیان خواهد کرد که روندها در کوتاه مدت و بلندمدت ایجاد می شوند و توانایی این را به معامله گران می دهند تا با استفاده از تحلیل این روندها به کسب سود از بازار مالی مربوطه بپردازند. در حال حاضر تحلیل تکنیکال بر سه اصل اساسی استوار است که به شرح زیر است :

- قیمت همه چیز را نشان می دهد : تعداد زیادی از منتقدان تحلیل تکنیکال این موضوع را که تنها در نظر گرفتن تحرکات قیمتی برای تخمین رفتار سهم کافی است و عوامل بنیادی مورد توجه نیست را قبول ندارند. تحلیل تکنیکال بر این باور است که همه چیز از جمله اصول بنیادی نیز در قیمت سهم قبل مشاهده است و توجه به آن موجب حذف دیگر عوامل قبل از تصمیم گیری برای سرمایه گذاری است. تنها چیزی که حائز اهمیت است تحرکات قیمتی است که میزان عرضه و تقاضای بازار را نمایان خواهد ساخت.

- گذشته تمایل دارد تا تکرار شود : طبیعت روند قیمت به این شکل است که تکرار شود. در حقیقت طبق روانشناسی بازار و احساساتی مثل ترس و هیجان، چرخه های قیمتی گذشته تکرار خواهد شد. تحلیلگر تکنیکال با استفاده از نمودارها احساسات را تحلیل می کند و متعاقب آن به تحلیل روند قیمتی نمودار سهام می پردازد. برخی از ابزارهای تحلیل تکنیکال برای روندهای ۱۰۰ ساله است که مورد استفاده قرار گرفته اند، به این دلیل که تحلیلگران معتقدند که نمودار سهام، روندهای قیمتی خود را تکرار خواهد کرد.

- قیمت در روند نمودار در حرکت است : تحلیلگران تکنیکالی بر این باورند که قیمت ها در روندهای کوتاه مدت، میان مدت و بلندمدت، حرکت و روندهای گذشته را مجددا تکرار خواهند کرد.

روانشناسی کندل ها

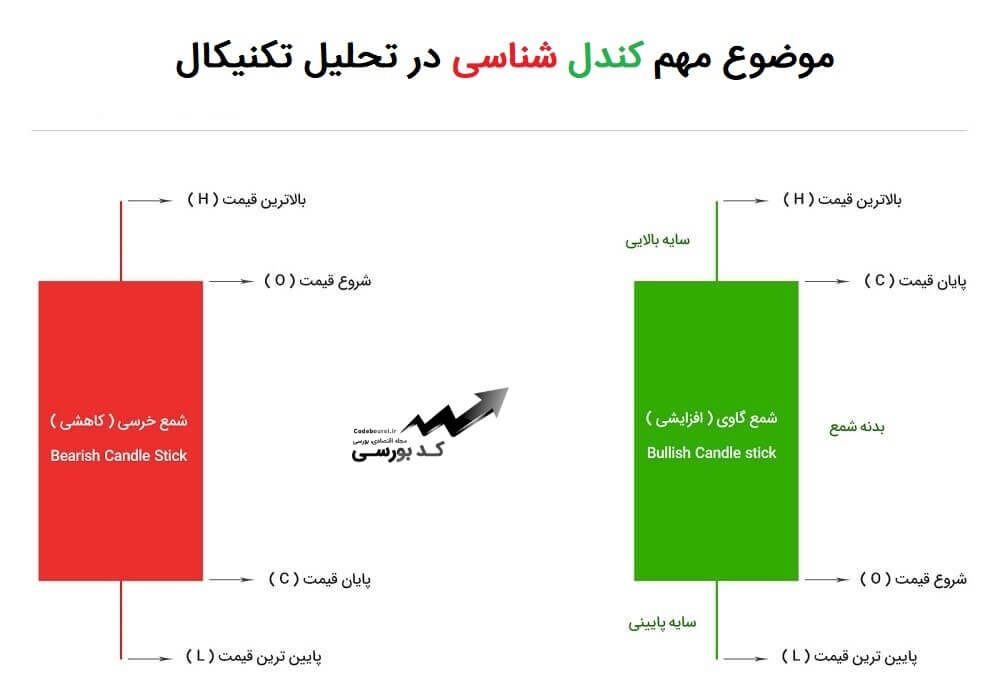

در نظر داشته باشید که چنانچه قیمت در حالت بسته، بالاتر از قیمت باز شدن باشد، رنگ شمع سبز است و همین طور اگر قیمت در حالت بسته، پایین تر از قیمت باز شده باشد، رنگ شمع قرمز خواهد شد. همچنین توجه کنید که کندل های تکنیکالی ۴ نوع قیمت را به ما نمایش می دهند که شامل؛ باز شدن قیمت ابتدایی سهم در ابتدای بازه زمانی است و بسته شدن قیمت سهم در انتهای سهم در بازه زمانی است و همچنین بالاترین قیمت سهم و پایین ترین قیمت در بازه زمانی انتخاب شده است.

این نکته قابل ذکر است که برای سهام معمولا الگوی زمانی را روزانه یا هفتگی انتخاب می کنند. سایه ها نیز میزان کشمکش بین خریداران و فروشندگان را نشان می دهند و بدنه شمع نتیجه نهایی این کشمکش ها را نشان می دهد. در تصویر زیر می توانید کندل های صعودی و نزولی را به صورت دقیق بشناسید :

مهم ترین تفاوت بین تحلیل تکنیکال و تحلیل بنیادی

همان طور که می دانید، تحلیل تکنیکال و تحلیل بنیادی پرکاربردترین روش های معاملاتی به حساب می آیند. هر دوی این روش ها برای جستجو، تحلیل، پیش بینی و انتخاب اوراق بهادار و سهام کاربرد دارند و مانند هر روش سرمایه گذاری دیگری حامیان و منتقدان خود را خواهند داشت. در حقیقت تحلیل بنیادی روشی است که ارزش ذاتی سهام را مورد بررسی قرار می دهد و در تایم فرم های معاملاتی میان مدت و بلند مدت کاربرد به مراتب بیش تری دارد.

تحلیل فاندامنتال یا همان بنیادی دارای نگاه کلی از شرایط اقتصاد، صنایع، شرایط مالی و مدیریتی شرکت ها است و همه موارد مالی شرکت از جمله دارایی ها، بدهی ها، درآمد و مخارج برای تحلیل بنیادی حائز اهمیت است. تحلیل تکنیکال از این حیث با تحلیل بنیادی متفاوت است که قیمت و حجم سهام تنها ورودی این روش به حساب می آید. در تحلیل تکنیکال سعی نمی کنیم تا ارزش ذاتی سهام را مشخص کنیم، بلکه از نمودار سهام استفاده می کنیم تا با تعیین الگوها و نمودار، رفتار قیمتی سهم در آینده را پیش بینی کنیم.

محدودیت های تحلیل تکنیکال

با توجه به این موضوع که فرضیه بازار کارا از فرضیات اساسی تحلیل تکنیکال است، یکی از محدودیت های آن نیز می تواند باشد! بر اساس این فرضیه قیمت های بازار، تمامی اطلاعات گذشته و حال را به نمایش می گذارند، پس هیچ راهی برای کسب منفعت از روندهای بازار نیست مگر این که بازار کارایی کامل نداشته باشد. تحلیلگران بنیادی بر این باورند که بازار می تواند کارا باشد، ولی تمامی اطلاعات در قیمت گذشته و حال وجود ندارد و قیمت ها بعضا رفتار های تصادفی از خود نشان می دهند.

انتقاد دیگری که بر تحلیل تکنیکال وارد می کنند این است که این روش در بعضی از مواقع کاربرد دارد، به عنوان مثال چنانچه معامله گران حد ضرر مشابهی برای یک سهم خاص در نظر بگیرند، با رسیدن سهم به قیمت نزدیک حد ضرر بسیاری از سهامداران برای فروش اقدام می کنند و این موضوع موجب خواهد شد تا قیمت سهم کاهش یابد و پیش بینی ها را تایید کند و این گونه برداشت می شود که روند تخمین زده شده از روش تحلیل تکنیکال درست بوده است.

آموزش فیبوناچی در تحلیل تکنیکال

فیبوناچی در بازار بورس شامل خطوط حمایت و مقاومت است که در مطلب آموزشی اندیکاتورهای پرکاربرد در بورس به آن اشاره کردیم و گفتیم که قیمت سهم در بین این سطوح در نوسان خواهد بود. در استفاده از ابزار های فیبوناچی درصد ها اهمیت بسیاری خواهند داشت که بیشتر این درصد ها از نسبت درصد های بین اعداد فیبوناچی به دست می آید، به غیر از چند عدد ابتدای سری اعداد فیبوناچی، هر کدام از اعداد دنباله، تقریبا ۱٫۶۱۸ برابر عدد پیش از خود هستند و هر عدد ۰٫۶۱۸ برابر عدد پس از خود می باشد. به وسیله استفاده از فیبوناچی میتوان روند آتی قیمت یک سهم را تخمین بزنید.

جالب است بدانید که دنباله فیبوناچی با ۰ و ۱ شروع می شود و هر عدد مجموع دو عدد پیشین خود است. فیبوناتچی نه تنها در پیش بینی قیمت قابل استفاده است، بلکه در بازه های زمانی نیز وجود دارد و ترکیب کردن فیبوناچی های قیمتی و زمانی تحلیل های به مراتب قوی تر و دقیق تر را در اختیار ما قرار می دهد. سری فیبوناچی رشته ای از اعداد است که در آن اعداد غیر از دو عدد اول با محاسبه مجموع دو عدد پیشین به دست می آید. اندیکاتور فیبوناچی یکی از پرطرفدارترین و قدیمی ترین ابزار های تحلیلی به حساب می آید که جزو اندیکاتورهای پرکاربرد در بورس محسوب می شود و اجزایی مانند فیبوناچی اصلاحی ، فیبوناچی خارجی ، فیبوناچی انبساطی و فیبوناچی پروژكشن را در بر می گیرد.

ابزار فیبوناچی در تحلیل تکنیکال با استفاده از نسبت طلایی ۱.۶۱۸ که در همه سطوح فیبوناچی صدق می کند مورد استفاده تحلیلگران قرار می گیرد. در واقع به کمک اندیکاتور فیبوناچی می توانید برای شناسایی سقف و کف نمودارهای قیمت، ابتدا و انتهای موج ها و پیش بینی نقاط ورود و خروج از سهم مانند دیگر ابزارهای تکنیکال مورد استفاده خود قرار دهید. انیدکاتور فیبوناچی یکی از بهترین اندیکاتور برای نوسان گیری در بورس به شمار می رود.

نتیجه گیری و کلام پایانی

با توجه به مطالب عنوان شده در این مطلب می توان نتیجه گیری کرد تحلیل تکنیکال میتواند یکی از کاربردی ترین روش های مورد استفاده به منظور ارزیابی وضعیت بازار و سهام به حساب آید. با توجه به وجود ابزارها و تکنیک های مختلف موجود در این روش همه افراد قادرند برای انتخاب گزینه های سرمایه گذاری خود از آن بهره بگیرند و به تخمین روند قیمت ها بپردازند. این نوع تحلیل میتواند در همه بازارهای موجود مانند بازار بورس، طلا، سکه، ارزهای دیجیتال و … مورد استفاده عزیزان قرار گیرد. همچنین در این مقاله متوجه شدیم که تحلیل تکنیکال چیست که اگر بخواهیم به صورت خلاصه بگوییم باید گفت که تحلیل تکنیکال دانشی است که به ما کمک میکند تا در زمان مناسب وارد شویم و در زمان مناسب هم خارج شیوم و به کمک آن متحمل ضرر های سنگین نشویم و بیش ترین مقدار سود را از هرگونه موج صعودی و نزولی و در بازه های زمانی مختلف به دست بیاوریم.

در این مقاله آموزشی با مبانی اولیه تحلیل تکنیکال آشنا شدیم و در انتها به شما عزیزان توصیه دارم که به دنبال نرم افزار تحلیل تکنیکال اتوماتیک نروید و خودتان سعی کنید هرچند کم و هرچند با ضرر، فرآیند تحلیل کردن یک سهم در بازار سرمایه را یاد بگیرید و باور داشته باشید که بعد از چند تحلیل ابتدایی که ممکن است خیلی آسان نباشد و متحمل ضرر شوید، حرفه ای خواهید شد و دیگر به هیچ فرد و یا کانال و پیجی برای سیگنال دادن نیاز پیدا نخواهید کرد و به آسانی میتوانید بهترین سهم های بازار را در بهترین زمان ممکن با جذاب ترین قیمت برای خرید تشخیص داده و بیشترین سودها را از آن ها به دست آورید. هر گونه سوال و یا موردی بود، از طریق بخش ارسال نظرات با ما و کارشناسان ما در ارتباط باشید و با نظراتتون ما رو برای بهتر کردن مقالات آموزشیمون یاری دهید.

دیدگاه

نظر بدهید