سیگنال فروش سهم – سیگنال خروج سهام چگونه صادر میشود؟

بسیاری از معامله گران در بازار بورس به دنبال سیگنال های خرید و فروش هستند و بعضا هم سود بسیار زیادی از این روش معاملاتی کسب کرده اند. در اصل دو نوع سیگنال بورسی داریم؛ نوع اول سیگنال خرید سهام و نوع دوم سیگنال فروش سهم ، حالا اصلا سیگنال فروش سهم چیست و سیگنال خروج سهام چگونه صادر میشود؟ در واقع سوال اصلی اینجاست که در چه زمانی و با چه میزان سودی و به چه دلایلی باید طبق سیگنال خروج از سهم عمل کنیم؟ در این مطلب آموزشی قصد داریم سیگنال فروش سهم را بررسی کنیم و دلایلی که سیگنال خروج از سهم برای سهامداران صادر میشود را ذکر کنیم.

یک خبر خوب که در انتها مقاله همچنین قصد داریم چند اندیکاتور کاربردی برای سیگنال خرید و فروش سهم به شما عزیزان معرفی کنیم و همچنین روش استفاده از آن را نیز برای شما عزیزان توضیح دهیم تا قادر شوید از این اندیکاتور ها من بعد استفاده کنید. اگر در بورس معامله گری میکنی و حتی یک بارم اسم سیگنال خرید و فروش به گوش شما خورده و یا استفاده کردید، حتما این مقاله آموزشی رو بخونید تا شرایط و نکات مهم در خصوص سیگنال دهی رو بهتون آموزش دهیم.

همه جا صحبت از سیگنال خرید هستش ولی موضوعی که خیلی به آن پرداخته نمیشود، زمان مناسب برای خروج از سهم یا همان سیگنال فروش سهم است که معمولا به آن پرداخته نمیشود و آگاهی مردم در این زمینه کم است و به همین خاطر این مطلب رو برای شما تهیه کرده ایم تا در خصوص با زمان مناسب برای خارج شدن از سهم ، اطلاعات و نکات کلیدی رو بدونی.

سیگنال فروش سهم

میتوان گفت که در حال حاضر، سایت های بسیاری وجود دارند که سیگنال های خرید و فروش سهام را به شکل لحظه ای به سرمایه گذاران خود اعلام می کنند که کدام سهم را در چه زمانی بخرند و در چه زمانی بفروشند. به همان صورت که احتمالا میدانید بسیاری از این سایت ها نامعتبر اند و در واقع از سازمان بورس کشور مجوز رسمی ندارند ولی در حال فعالیت هستند! به صورت کلی می بایست در نظر داشت که سیگنال دهی در بورس، به اعلام قیمت و زمان خاص ورود و خروج از یک شرکت به سرمایه گذاران می گویند، برای مثال؛ در سهم شرکت X امروز در شروع کار بازار، در قیمتی که صف خرید می شود ورود نمایید و یا از مارکت Y هر زمان که به قیمت فلان رسید، خارج شوید. در ادامه قصد داریم به بررسی مواردی که در خصوص با سیگنال دهی، ذهن شما عزیزان را درگیر کرده است، بپردازیم.

سیگنال دهی در بورس چیست؟

در خصوص با سیگنال دهی باید اینطور گفت که تعدادی از متخصصان و کارشناس بازارهای مالی، یک سری بررسی ها و آنالیز بر روی سهام انجام می دهند و در انتها نتیجه فعالیت ها و تحلیل های خود را در اختیار سرمایه گذاران قرار می دهند. شایان ذکر است که این افراد دستورالعمل های خرید و فروش سهام در چه بازه زمانی و با چه قیمتی را در اختیار سرمایه گذاران می گذارند. به عنوان مثال، اعلام می شود که سرمایه گذاران در یک سهام، امروز در فلان قیمتی وارد شوند و از یک شرکت، هر زمانی که به فلان قیمتی رسید، خروج کنند و مواردی مشابه این.

آیا بهتر است تمامی تریدر ها از سیگنال دهی استفاده کنند؟

به صورت کلی باید گفت که؛ بله. سرمایه گذار هر نوع سیستم معاملاتی را که مورد استفاده قرار می دهد، بهتر است از سیگنال دهی به منظور انجام معاملات خود کمک بگیرد. لازم به ذکر است که این سیستم به سرمایه گذار آگاهی می دهد که در چه بازه زمانی سهام یک شرکت را خریداری نمایند و در چه بازه زمانی سهام شرکتی که آن را خریده اند، خارج شوند و آن را به فروش برسانند که متحمل ضررهای بیشتر نشوند و یا از میزان سودی که کرده اند، کم نشود.

سیگنال خروج سهام چگونه صادر می شود؟

برای مثال و جا افتادن این موضوع؛ سرمایه گذار دیگری را فرض کنید که برای خرید و فروش سهام خود از تحلیل های تکنیکالی استفاده می کند، در حقیقت این شخص با توجه به ابزارهای تحلیلی، شرکت های مختلف را تحلیل و ارزیابی می کند و در انتها، با توجه به ابزارهای تحلیلی خود، تصمیم به انجام معامله و خرید یا فروش سهام آن شرکت را اتخاذ می کند. سرمایه گذار دیگری که به وسیله بررسی بنیادین سهام یا همان تحلیل فاندامنتان اقدام به انجام معامله می کند را در نظر بگیرید، این شخص با بررسی بنیادین سهم شرکت در انتها به این نتیجه خواهد رسید که آیا قیمت فعلی سهم نسبت به قیمتی که ارزش واقعی هر سهم این شرکت است، پایین تر یا بالاتر از حال حاضر آن سهم می باشد. در ادامه سرمایه گذار بر مبنای نتیجه گیری به وسیله بررسی های بنیادین، تصمیم قطعی برای خرید و یا فروش سهم از شرکت را اتخاذ خواهد کرد.

اندیکاتورهای خرید و فروش چگونه سهم های سودده را شناسایی میکنند؟

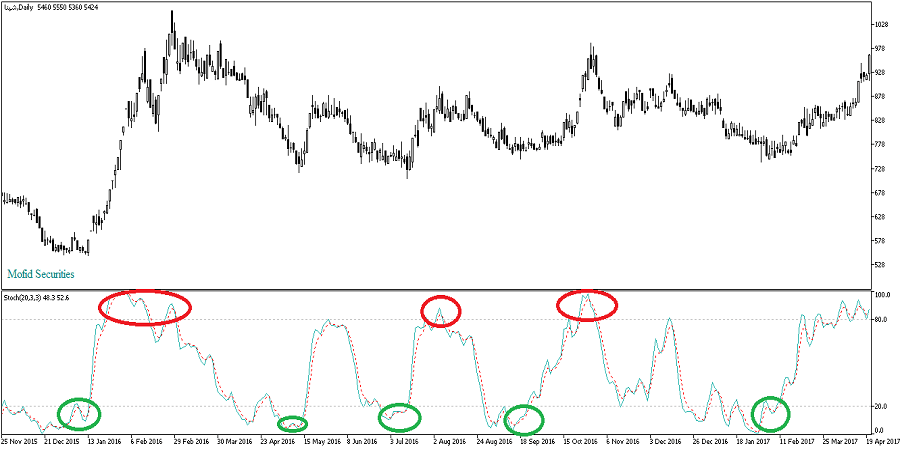

همانطور که قبلا اشاره شد سهم هایی که در موقعیت خرید می باشند با استفاده از پیغام Buy (خرید) و سهم هایی که در موقعیت فروش می باشند با پیغام Sell (فروش) با استفاده از این اندیکاتور خرید و فروش هشدار داده می شود. البته اندیکاتور نشان دادن خط روند سهم هم در این اندیکاتور وجود دارد که با استفاده از این خط روند می توانید آینده یک سهم در بازار بورس را پیش بینی کنید. خط روند نشان می دهد که قیمت سهم در چند روز آینده در چه جهتی حرکت خواهد کرد.

اندیکاتور adx

اندیکاتور adx به صورت کامل average directional movement index نامیده میشود و معنای این کلمه شاخص میانگین جهت دار است. در نظر داشته باشید که خط di به معنی شاخص هدایتی منفی است و در ترکیب با دیگر خط ها می تواند سیگنال هایی مبنی بر خرید یا فروش سهام صادر نماید. خط di مثبت معنی شاخص هدایتی مثبت می باشد و به وسیله این خط و دیگر خط ها، سیگنال هایی در راستای خرید و فروش سهام صادر خواهد شد. به صورت کلی خط های di تعیین می کنند که روند موجود قیمتی سهم به صورت روند نزولی یا صعودی است.

این نکته مهم را در خصوص با انیدکاتور adx در نظر داشته باشید، هنگامی که خط di مثبت بالای خط di منفی قرار بگیرد، بیانگر روند صعودی سهم خواهد بود، اما روند صعودی وقتی تایید خواهد شد که خط di مثبت بالای خط ۲۵ باشد، در حقیقت این وضعیت بیانگر یک روند صعودی در سهم به حساب می آید و اینجا خط adx تعیین خواهد کرد که این روند صعودی یا نزولی چه قدرتی خواهد داشت. چنانچه خط adx بالای خط ۲۵ قرار گیرد، بیانگر قدرت داشتن روند است و اینجا تایید خرید برای سهم صادر خواهد شد، اما زمانی که خط adx پایین خط ۲۵ قرار گیرد، بیانگر نداشتن روند خوب و قدرتمند است و نمی تواند سیگنال خرید خوبی به حساب آید.

اندیکاتور ایچیموکو

جالب است بدانید که اندیکاتور ایچموکو ، نموداری به عنوان تعادل در یک نگاه محسوب می شود و هرچند این ابزار در دسته اندیکاتورها قرار دارد، ولی در حقیقت می توان آن را به نوعی تکمیل کننده نمودار های شمعی که ژاپنی هم هستند، به حساب آورد. بنابراین بهتر است از همین ابتدا نگاه شما نیز نسبت به ایچیموکو، با دیگر اندیکاتورها متفاوت باشد. بعد از یادگیری این اندیکاتور شما عزیزان با یک نگاه به این نمودارها قادر خواهید بود وضعیت بازار را به خوبی درک نمایید. بسیاری از تحلیلگران فقط با استفاده از ۲ یا ۳ خط از مجموعه ایچیموکو ، از سیگنال خرید یا فروش آن استفاده می کنند. اگرچه که این روش نیز می تواند استفاده شود، ولی بهتر است که از همه عناصر و نمودارها به شکل یکپارچه و همزمان استفاده گردد.

تفاوت یک تریدر حرفه ای و آماتور در استفاده از سیگنال چیست؟

در نظر داشته باشید که معامله گران حرفه ای از سیگنال ها به منظور خرید و فروش کور کورانه استفاده نخواهند کرد، بلکه این افراد، برای سهولت کار خود وارد محفل های صدور سیگنال خواهند شد. به چه منظور؟ یک فرد قادر نیست در آنِ واحد بیشتر از یک مارکت را رصد نماید. زمانی وارد گروهی می شوید که بیشتر از یک فرد سیگنال می دهد و یا در چندین گروه سیگنال عضو هستند، در حقیقت، نتایج بررسی افراد متعدد را در کم ترین زمان کسب می کنند و پس از بدست آوردن این نتایج و بررسی سریع آن ها، ۲ یا ۳ مارکت را به صورت شخصی بررسی خواهند کرد.

درصورتی که تمایل دارید تا از خدمات ۲۵ درصد تخفیف کارمزد در بورس، مشاوره خرید … بهره مند شوید میتوانید از طریق لینک زیر اقدام به ثبت نام نمایید.

میتوان این طور گفت که معامله گرهای حرفه ای از گروه ها و مجامع و محافل و سایت های صدور سیگنال، در راستای فیلتر کردن بازار و محدود کردن دامنه بررسی شخصی خود استفاده می کنند. برای این افراد اهمیتی ندارد که فرد سیگنال دهنده چه اعدادی را برای ورود و خروج عنوان می کند. برای آن ها تنها یک چیز اهمیت دارد و آن هم این است که کدام سهم یا مارکت ها معرفی شده است. پس از معرفی مارکت ها، نگاهی سریع و اجمالی به تمامی آن ها انداخته و در انتها تعداد انگشت شماری سهم یا مارکت را به شخصه و با دقت و موشکافی بررسی خواهند کرد. شاید پس از این بررسی ها و تحلیل ها کاری نکنند ولی، به جای بررسی ۱۰۰ ها سهم و مارکت و رسیدن به این نتیجه که در حال حاضر وقت گرفتن هیچ تصمیمی در خصوص با خرید و فروش نیست، تنها تعداد انگشت شماری مارکت را مورد تحلیل و بررسی قرار داده اند. این نرم افزارها با تناسب الگوریتم های نوشته شده با مارکت های گوناگون همان کاری را می کنند که افراد سیگنال دهنده انجام داده اند.

کلام آخر

به عنوان آخرین نکته و توصیه باید گفت که سرمایه گذاران و معامله گران در طول روز با حجم بسیاری از اطلاعات مواجه اند و آن ها مجبورند از میان این حجم بزرگ اطلاعات، تصمیم درست و نهایی را اتخاذ نمایند. این اطلاعات بسیار زیاد و انواع تحلیل های انجام شده، می تواند به وسیله اخبار، تحلیل گران، شایعات و نظرات افراد گوناگون و … به بورس ورود پیدا کنند. این اطلاعات عظیم موجب گیج شدن افراد بسیار زیادی از معامله گران خواهد شد. در همین راستا در چند سال گذشته، نرم افزارهای بسیاری به منظور استفاده معامله گران در بازارهای مالی طراحی شده است.

در حقیقت این نرم افزارها به سرمایه گذاران کمک خواهد کرد تا از میان حجم انبوه اطلاعات ضد و نقیض تصمیم نهایی در جهت خرید و فروش را بگیرند. همچنین در نظر داشته باشید که اندیکاتورها و ابزارهای مالی دیگری هم هستند که در خصوص با بهترین نقطه برای ورود و خروج به سهم های گوناگون را به ما خواهند داد که ما ۲ نمونه از بهترین اندیکاتورهای بازار که برای این استفاده بسیار عالی هستند را به شما عزیزان معرفی کردیم.

در انتها هم این را در نظر داشته باشید که سیگنال تضمینی بورس وجود ندارد و افراد با تحلیل، دنبال کردن اخبار، رصد کردن صنعتی که سهم در آن قرار دارد، اخبار مثبت و افزایش فروش و سودسازی سهم، بررسی سهم از لحاظ تکنیکالی و بنیادی و … تنها میتواند شانس به وقوع پیوستن سیگنال خرید و یا فروش یک سهم را بالا و پایین کند و میتوان گفت که همه چیز در سیگنال دهی بورس نسبی است و نمیتوان گفت سیگنال تضمینی بورس وجود دارد. هر گونه سوال و یا ابهامی در خصوص با سیگنال فروش سهم و یا به صورت کلی سیگنال دهی در بورس داشتید، از بخش ارسال نظرات با کارشناسان کد بورسی در ارتباط باشید.

دیدگاه

نظر بدهید